대형 IPO 주목받는 SK쉴더스··· 박진효 대표 “보안 아닌 라이프케어 기업”

- 가

- 가

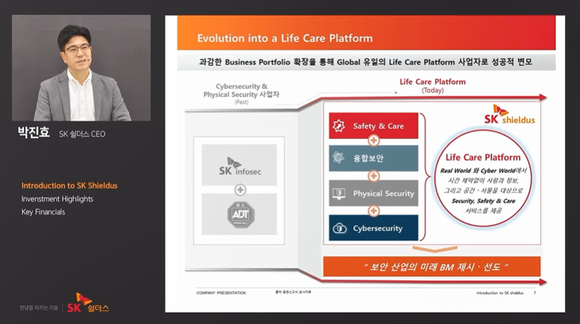

SK쉴더스 박진효 대표

26일 SK쉴더스 박진효 대표는 기업공개(IPO)를 앞두고 진행한 기자간담회에서 물리보안과 사이버보안, 융합보안, 세이프티&케어 등 4대 사업 영역을 바탕으로 한 기업 청사진에 대해 소개하며 이같이 밝혔다.

SK쉴더스는 2021년 3월 물리보안 기업인 ADT캡스와 사이버보안 기업인 SK인포섹이 합병하며 탄생한 통합법인이다. 5월 19일 상장을 목표로 절차를 진행 중이다.

SK쉴더스는 현재 ▲사이버보안(인포섹) ▲융합보안(SUMiTS) ▲물리보안(ADT캡스) ▲세이프티&케어(Safety&Care) 등 사업에 집중하고 있다.

가장 공을 들이고 있는 것은 사이버보안과 융합보안이다. SK쉴더스는 국내 1위 사이버보안 기업으로, 2위인 안랩과 3위인 시큐아이의 매출 합을 넘는다. 보안 컨설팅 및 관제 영역에서 차별화된 경쟁력을 드러내고 있다. 산업시설에 대한 운영기술(OT) 보안을 아우르는 융합보안은 막 성장하는 분야로, SK쉴더스가 공격적으로 시장을 선점하는 중이다.

◆국내 1위 사이버보안 기업··· SK쉴더스 평가의 근간

박진효 대표는 “요즘 세상에서 가장 핫한 키워드 중 하나가 사이버보안이다. 사이버보안 위협은 매일 광범위하게, 다양한 형태로 이뤄지고 있다. 우크라이나 전쟁에서도 해킹이 큰 이슈가 됐다. 그와중에 북한발 해킹 위협도 확대되는 중”이라며 “코로나 팬데믹 이후에는 랜섬웨어 팬대믹이라는 말이 나올 정도로 랜섬웨어 피해가 커지고 있다”고 말했다.

이어서 “사이버보안 관련 정부 정책은 점차 강화되고 있고, 이는 앞으로도 확대될 수밖에 없다. 정부는 정보보안산업을 차세대 전략기술로 선정하고 2025년까지 20조원 시장으로 육성하겠다고 발표했는데, 이런 가운데 사이버보안 기업들이 주목받는 것은 당연하다”고 부연했다.

구글의 맨디언트 인수 사례도 언급했다. 맨디언트의 인수가액은 54억달러(약 6조6000억원)으로, 마이크로소프트(MS)도 인수 의향을 내비쳤으나 구글이 최종 승자가 됐다.

글로벌 보안기업인 맨디언트는 사이버 위협 인털리전스(CTI)와 컨설팅, 솔루션을 제공하는 기업이다. 북한이나 러시아 배후의 해킹을 추적하고 발표하며 명성을 얻었다. 해당 분야 세계 최고 수준의 기업이라는 평가를 받는다.

다만 맨디언트는 2021년 기준 매출액 4억8300만달러, 영업손실 3억5300만달러를 기록한 적자 기업이다. 비재무적인, 사이버보안에 대한 기대감으로 높은 기업가치를 인정받았는데 이는 유사한 사업을 영위하면서 재무적인 성과도 내고 있는 SK쉴더스에 대한 고평가로 이어지리라는 것이 박 대표의 기대다.

◆차세대 먹거리 융합보안, 캐시카우 물리보안에 미래를 위한 세이프티&케어까지

SK쉴더스가 최근 집중하고 있는 융합보안은 융합보안 플랫폼 서밋츠(SUMiTS)와 OT보안, 시스템통합(SI) 등을 제공하는 사업이다. SK쉴더스의 4대 사업 중 가장 가파르게 성장 중인 영역이다. 2019년 매출 678억원에서 2020년 1283억원, 2021년에는 2448억원으로 증가했다.

융합보안의 근간에는 사이버보안이 자리하고 있다. 산업시설을 대상으로 한 해킹이 급증함에 따라 정보기술(IT)에 비해 방비에 소홀했던 OT보안에 대한 관심도 치솟는 중이다. 이에 더해 서밋츠를 해외에도 수출, 글로벌 사업으로의 확장까지 계획 중이다.

사이버보안·물리보안에 비해 우선순위는 낮지만 전체 사업 중 매출비중이 가장 높은 것은 물리보안이다. 2021년 기준 전체 매출의 59.2%가 물리보안 영역에서 발생한다. 큰 부침 없이 지속 성장하는 가운데, 신사업 투자를 위한 캐시카우 역할을 할 것으로 기대된다. 코로나19 이후 물리보안 수요의 증가도 기대하는 중이다.

물리·사이버·융합보안이 현 단계에서 이익이 발생하고 있다면, 세이프티&케어는 시장이 만개하기 전 초기 투자 단계다. 하지만 SK쉴더스의 비전인 ‘라이프케어 플랫폼 기업’을 위한 필수 영역이다.

박진효 대표는 “1인가구, 고령 인구의 증가는 결국 가정의 안정을 요구하는 수요로 이어질 것”이라며 “세이프티&케어 영역은 2026년에는 현재보다 10배 이상 성장할 것으로 예상된다. SK쉴더스의 넥스트 빅 씽(Nest Big Thing)이 되리라 생각한다”고 피력했다.

사진 왼쪽부터 이종숙 PR팀장, 김병무 클라우드사업본부장, 박진효 대표, 한은석 CSO

◆물리보안 기업 에스원과 비교 말아달라··· 우리는 라이프케어 플랫폼 기업

SK쉴더스와 같은 복합 보안을 하는 기업의 상장 사례는 국내뿐만 아니라 해외에서도 찾아보기 어렵다. SK쉴더스는 비교 대상이 없다 보니 물리보안기업 에스원과 대만 세콤(Taiwan Secom), 사이버보안기업 안랩, 싸이버원 등 4개사를 비교 대상군으로 선정해 사업별 기업가치/세전 영업이익(EV/EBITDA) 밸류에이션을 평가했다.

공동대표주관회사인 NH투자증권, 모간스탠리인터내셔날증권회사 서울지점, 크레디트스위스 서울지점 및 공동주관회사인 KB증권는 SK쉴더스의 평가 시가총액을 4조2170억원으로 산출했다. EV/EBITDA 14.86배를 적용한 결과다.

이와 같은 자료를 바탕으로 결정된 SK쉴더스의 희망 공모가액은 3만1000원~3만8800원이다. 33.59~16.88%의 할인율을 적용했다. 공모가 기준 SK쉴더스의 시가총액은 2조8005억원~3조5052억원으로, 약 2조6000억원인 에스원이나 약 1조원인 안랩을 넘는다.

SK쉴더스는 5월 3일부터 4일까지 이틀간 수요예측을 실시한다. 6일 공모가를 확정한 뒤 9일부터 10일까지 일반 투자자 대상 청약을 진행한다. 목표 상장일자는 5월 19일이다.

매출액이 더 높은 에스원 대비 공모가액이 지나치게 높은 것 아니냐는 지적도 제기됐다. 이와 관련 한은석 최고전략책임자(CSO)는 “SK쉴더스를 에스원과 단순 비교하는 것은 적절치 않다. 2021년 기준 41%가량이 비 물리보안에서 발생한다. 올해는 50% 정도가 될 것 같다. 기업의 비전이 물리보안에 있지 않은 만큼 두 기업의 비교는 적절치 않은 듯하다”고 강조했다.

박진효 대표도 탈(脫) 물리보안 기업을 강조했다. 그는 “SK쉴더스는 작년 SK인포섹과 ADT캡스를 성공적으로 합병한 뒤 라이프케어 플랫폼 기업으로 변모 중이다. 이런 비전이 우리의 지향점”이라며 “우리는 스스로가 보안 산업의 미래를 가장 먼저 제시하고 있다고 자부한다. 향후 업계도 우리를 롤모델로 삼을 것”이라고 전했다.

한편 SK쉴더스는 공모자금을 바탕으로 연구개발(R&D)에 대한 투자와 기술인력 영입에 더해 기술 경쟁력 확보를 위한 인수합병(M&A)도 추진할 계획이다. 클라우드 보안 기업이 될 것으로 예상되는데, 현재 내부적으로도 인수할만한 유망 기업을 물색 중인 것으로 전해진다.

Copyright ⓒ 디지털데일리. 무단전재 및 재배포 금지

당신이 좋아할 만한 뉴스

많이 본 기사

연재기사

실시간 추천 뉴스

-

[AWS 서밋 서울] 함기호 대표 “생성형AI, 한국이 가장 빨라…기술혁신 지원사격”

2025-05-14 13:54:44 - 2025-05-14 11:57:54

-

두 번의 SKT 사태 없다…'개인정보 정책포럼' 21일 개최

2025-05-14 11:49:23 -

HPE, KISTI '국가슈퍼컴퓨터 6호기' 구축 사업자 선정

2025-05-14 11:49:02 -

SKT, 취약계층 방문 서비스 다음주부터 시작…"유통망 소통체계 강화"

2025-05-14 11:11:42